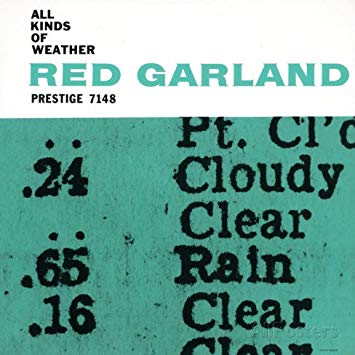

今お勧めしたいジャズピアノの佳作 [ジャズ日記]

by Red Garland (p), Paul Chambers (b), Art Taylor (d),

recorded in 1958, released in 1959 on Prestige Records.

10年後の日本の会社と働き方 [経営学〔組織と戦略〕]

横浜ベイブリッジ [旅行]

.jpeg)

株主重視と社員重視 [経営学〔組織と戦略〕]

日本の会社は株主のものか

神戸大学の三品教授が、今週号の『週刊東洋経済』(2018年8月25日号)に興味深いことを書いていた。その趣旨を自分の考えも交えて紹介する。

会社は株主のものだという意味は、売上から費用を差し引いた残余利益が株主に帰属するということである。会社が好調な時は、株主の利益は増え、逆のときは減る。いずれにせよ「費用」を不当に操作したり、ごまかしてはならない、たとえ企業が儲からないときでも費用は正確に粛々と差し引かれるべきものだ。そのうえで、株主がリスクを取るからこそ、株主重視が正当化される。

日本でも株主重視が叫ばれているが、実態はリスクを従業員に取らせている。会社の業績悪化時に、従業員が給与やボーナスをカットする制度が残っているのがその証拠だ。従業員の給与は「費用」の一部なのであり、企業業績とは無関係に粛々と差し引かれるべきものだ。不況時のリスクを負うのは「会社の所有者」たる株主だからだ。

また、日本ではボーナスは住宅ローンに組み込まれていて、実態は欧米的なインセンティブではなくただの賃金にすぎない。

企業文化・マインドセットの組織論 [経営学〔組織と戦略〕]

日本だけコカコーラとアルコール [経営学〔組織と戦略〕]

(写真:ローマ、詩的な路地、2017夏撮影)

(写真:ローマ、詩的な路地、2017夏撮影)ビットコイン狂騒曲 [マネー]

安定志向の人生と社会:日本 [経営学〔組織と戦略〕]

トランプ、Trump、Tramp [ジャズ日記]

2017年1月7日(土)

トランプ, Trump, Tramp

謹賀新年。1月4日の日経平均はいきなり高値で明けたけれども、どうだろうか。

たしかに昨日の米雇用統計(非農業部門の雇用者数、前月比15.6万人増)はまあまあだったし、賃金の伸びは0.4%上昇でアメリカ景気は拡大中で、昨日は夜安心したけれども、どうだろうか。

なにしろ相手が気まぐれなトランプではないか。トヨタに対してお門違いな「NO WAY!」とツイートする次期大統領が今まで存在しただろうか。日本の自動車産業が、アメリカ国内でどれくらい雇用を生み出し、社会にどれくらい貢献しているか、それすら調べずに「ありえない」はあり得ない。

東芝ショックとトラスト・コスト [経営学〔組織と戦略〕]

2016年12月29日

東芝ショックとトラスト・コスト

「トランプラリー」の興奮のあと、「東芝ショック」 が日本マーケットを襲った。Financial Timesなど海外にもトップ記事に並ぶ扱いでニュースが伝わっている。この会社が、このタイミングでマーケットに与えたダメージは予想外に大きく、長引くとみている。キーワードは信頼コスト(trust cost)だ。

James Montierが行動ファイナンスの本に書いていたが、投資家は情報の非対称性に直面して、しばしば極端な行動をする。その一つが「確証バイアス」confirmation biasと呼ばれるものだ。今回、東芝は投資家に不信の確証バイアスの根拠を与えた。